股市中护盘的基本特征有哪些

股市中护盘的基本特征有以下几点: 1、以横盘代替下跌 主力护盘积极的个股,在大盘回调,大多数个股拉出长阴时,不愿随波逐流,而是...

【券商投行如何看待当下ST股?“一根逐渐融化的冰棍”】一个不可否认的现实...

本周机构最新关注个股曝光。据证券时报数据宝统计,本周(6月10日至14日),...

转自:哈尔滨日报...

A股6月掀新一轮回购热潮 2500亿铁路客运龙头拟豪掷10亿 13股拟回购并注销...

股市中护盘的基本特征有以下几点: 1、以横盘代替下跌 主力护盘积极的个股,在大盘回调,大多数个股拉出长阴时,不愿随波逐流,而是...

黑马股的典型形态如下: 1、横长竖高 股价在一个价格个区间里进行长时间的连续蓄势,达到筹码的彻底换手。同时把没有耐心的跟风者清...

除主体条款和鉴于条款外,国际股票承销协议的基本内容通常包括以下一些: 1、释义条款 本条款应对承销协议所使用的专有名词、概念、...

股本权证在上市公司增发等再融资过程中,具有以下优势: 1、股本权证有助于将老股东的认股权证券化 通过在增发过程中引入认股权证,...

股票的七种底部形态如下: 1、平台底 股价在5日均线附近连续平盘三天,迫使5日线和10日均线形 成金叉或者5日线上翘、10日均线下移速率变...

北京时间周五深夜,知名中国私募景林资产向美国SEC递交最新的13F(美股季度头寸报告)表。持仓变动显示,在截至9月30日的三季度,景林...

时间进入11月,国内各大已上市电影公司的第三季度财报均披露完毕。然而在公开的数据中,前三季度实现净利润同比增长的仅有光线传媒(...

新能源汽车10月火爆销售,以及近期新能源汽车新品的密集发布,引发市场关注。Wind数据显示,Wind新能源车主题指数11月以来6个交易日累计...

以大模型为核心的人工智能技术飞速发展,成为推动经济发展的新引擎。近日天融信自主研发的天问大模型成功通过生成式人工智能服务备...

据证券时报数据宝统计,截至目前,自2014年以来,特斯拉美股市场累计涨幅超28倍,其间该公司总市值由最初的不足200亿元美元增长至万亿...

【有力度也有广度 港股上半年回购总额逼近去年全年】行至年中,港股回购金额已经突破千亿港元,逼近去年全年——今年以来,截至6月...

【科技成果蓬勃涌现 66家沪市公司获国家科学技术奖】6月25日,中交设计、寿仙谷、浙海德曼等沪市公司相继公告称,牵头或参与的项目获...

转自:财联社...

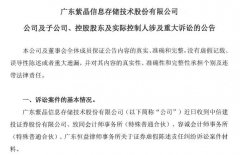

登录新浪财经APP 搜索【信披】查看更多考评等级 紫晶存储欺诈发行案再有进展。日前,广东紫晶信息存储技术股份有限公司(下称“紫晶存...

6月份,美国消费者的信心有所下降,对近期未来的预期再次下滑。 美国咨商会(The Conference Board)周二表示,其消费者信心指数从5月的101.3降...

南方财经6月24日电,记者获悉,复星医药(600196.SH;02196.HK)发布公告称,拟通过吸收合并的方式私有化子公司复宏汉霖(02696.HK)。本次吸...

受损股民可至新浪股民维权平台登记该公司维权:http://wq.finance.sina.com.cn/微博关注@新浪证券、微信关注新浪券商基金、百度搜索新浪股民维...

受损股民可至新浪股民维权平台登记该公司维权:http://wq.finance.sina.com.cn/微博关注@新浪证券、微信关注新浪券商基金、百度搜索新浪股民维...

转自:金融界...

格隆汇6月23日|据每经,沪深交易所双双迎来今年以来的首次IPO受理。6月20日晚间,沪深交易所分别受理了西安泰金新能科技股份有限公司...